A importância da Poupança

O conceito de poupança refere-se ao dinheiro que deixamos de lado depois de retirarmos os gastos ao nosso rendimento disponível, durante um determinado período. Também podemos associar a poupança a um seguro, uma forma de transferir risco, uma opção sobre o futuro.

Do ponto de vista económico, e tendo em consideração o tipo de sociedade em que nos inserimos, onde o consumo desempenha um papel importante na nossa rotina e no modelo económico, o conceito de poupança pode também significar adiar consumo.

Certo é que a poupança contribui para o nosso bem-estar financeiro e para o nosso estilo de vida no presente e no futuro.

Poupança = adiar consumo => A diferença entre rendimento disponível e o que consumimos.

A POUPANÇA COMO PRIORIDADE

A poupança é um dos recursos essenciais do plano financeiro. É uma espécie de energia renovável que é preciso alimentar periodicamente.

Por isso, devemos definir a poupança como prioridade: Pay yourself first!

O que significa definirmos a poupança como prioridade?

É um ato de empreendedorismo. Significa:

- Colocar a poupança à frente do consumo

- Definir quanto vamos poupar e só depois definir quanto vamos gastar em consumo.

Esta perspetiva ajuda-nos a tomar melhores decisões e a atingir mais facilmente os nossos objetivos.

Consideremos então três razões para poupar:

- Concretização de objetivos,

- Constituição de um fundo de emergência para situações inesperadas (que acontecem),

- Satisfação pessoal. Para construir o nosso património invisível que nos permite consumir e manter o estilo de vida no futuro.

Há diversa literatura e publicações a ensinar a poupar e até com dicas para nos tornarmos ricos. Vários livros com truques ditos infalíveis de como investir ao estilo de Warren Buffet ou de como ganhar dinheiro na bolsa.

No entanto, é raro encontrarmos livros ou estudos que ensinem a manter ou gerir a poupança acumulada e de como é difícil ser rigoroso, sistemático e paciente.

Por isso se torna tão importante termos sempre a poupança como prioridade. Do nosso rendimento periódico, o primeiro a quem devemos pagar é a nós mesmos: Pay yourself first!

A POUPANÇA COMO VEÍCULO DA INDEPENDÊNCIA FINANCEIRA

A poupança é realizada em dinheiro. Depois, temos de selecionar os instrumentos ou tipologias de investimento para investir esse dinheiro e ir de encontro ao plano financeiro definido.

Esses instrumentos podem os depósitos a prazo, os fundos de investimento ou ETF, os PPR, seguros, o investimento direto numa carteira de ações, obrigações ou matérias-primas. Mas também os investimentos alternativos, o investimento imobiliário, arte ou outros instrumentos que possibilitem a remuneração do capital investido de acordo com a nossa tolerância ao risco e preferências enquanto investidores.

O tempo necessário para atingirmos os nossos objetivos depende do montante que poupamos e da forma como investimos. O elemento que melhor conseguimos controlar é o montante da poupança. E este, para ser mais elevado significa que teremos de cortar no consumo.

Esta noção de consumir apenas o necessário está relacionada com o FIRE – Financial Independence | Retire Early - um movimento que surgiu nos EUA no início desde século e que preconiza a independência financeira.

Algumas das características deste movimento podem bem ser adaptadas a cada individuo, tendo em consideração a sua situação, os seus objetivos e preferências. No fundo, o plano financeiro individual.

Principais características do FIRE:

- Frugalidade, poupança extrema e investimento;

- Poupança até 70% do rendimento anual;

- Objetivo de poupança: 30 x consumo anual;

- Pequenos levantamentos da poupança acumulada após a reforma.

A conclusão mais importante deste conceito é que o tempo até à reforma diminui de forma significativa se o montante da poupança, ou melhor, a taxa de poupança sobre o rendimento disponível, subir.

PRINCIPAIS CONCEITOS ASSOCIADOS À POUPANÇA

Um dos investidores mais conhecidos é Warren Buffett. Conhecemos o seu sucesso e sabemos da sua enorme fortuna. Mas um dos aspetos que devemos realçar no seu exemplo é a paciência. Buffett é um investidor paciente, que não teve pressa e que considerou sempre o tempo como o principal segredo do seu processo de poupança e investimento.

Aos 65 anos o seu património seria algo como 3 mil milhões de dólares, mas foi nos últimos anos que a sua poupança mais cresceu. O oráculo de Omaha tem atualmente uma riqueza estimada em mais de 100 mil milhões de dólares. Qual o segredo? Começar cedo, ainda adolescente, e continuar o processo até hoje.

Com este exemplo conseguimos compreender a importância do prazo de investimento, mas principalmente do efeito capitalização, aquilo a que muitos vezes designamos de “juros de juros”, os juros compostos. Ao contrário dos juros simples, os juros compostos também levam em consideração os juros acumulados em períodos anteriores.

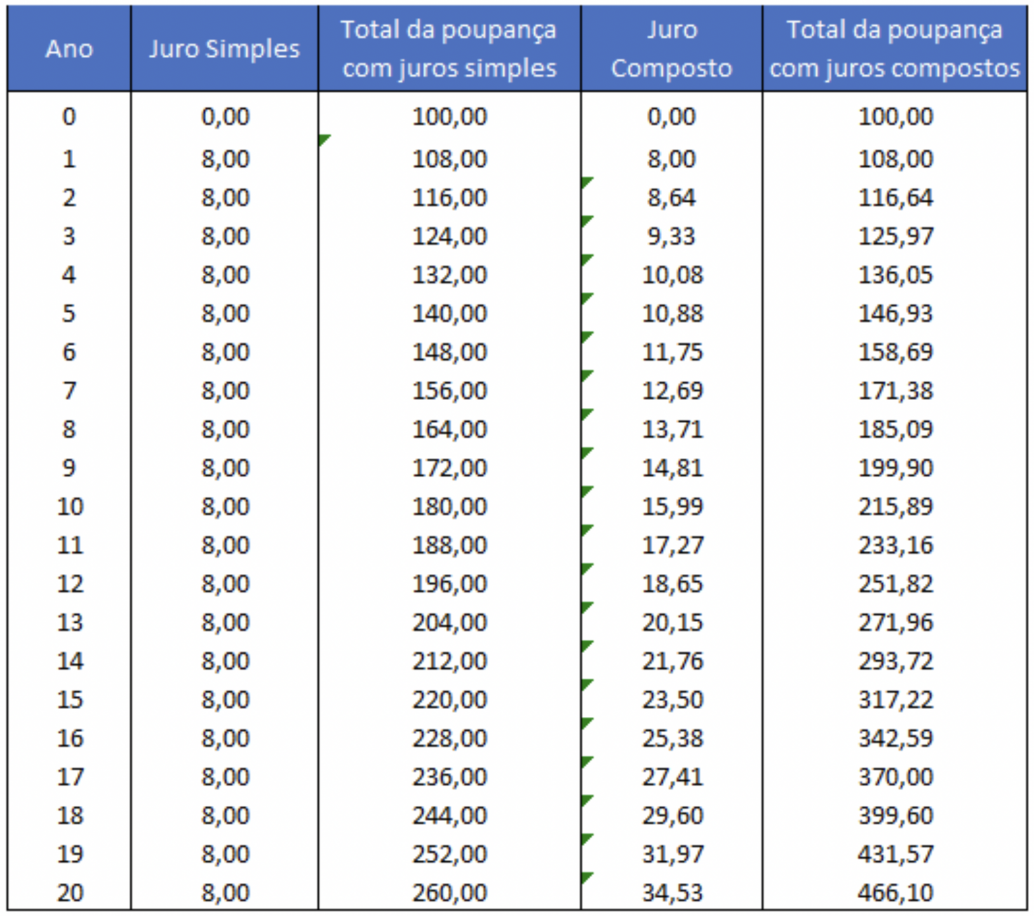

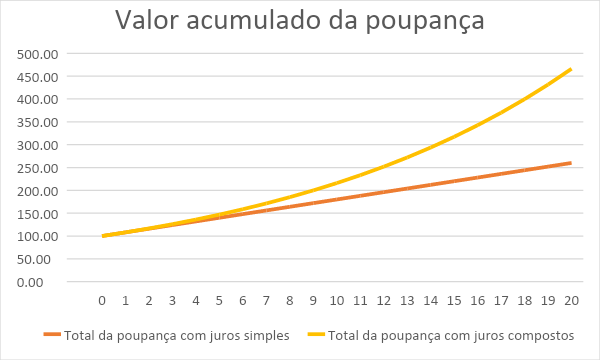

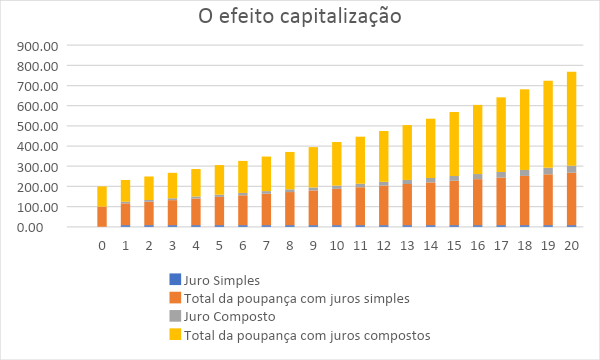

O quadro e gráfico a seguir exemplificam a importância de vários conceitos:

- O prazo de investimento, neste caso 20 anos;

- A taxa de juro ou rentabilidade esperada, que se considerou 8%;

- E o reinvestimento dos juros ou rendimentos do investimento;

- O valor inicial de 100€ sem quaisquer reforços.

Na linha amarela os juros ou rendimentos foram reinvestidos à mesma taxa de rentabilidade no final de cada ano. No caso da linha vermelha, os juros simples não foram reinvestidos, mas apenas acumulados ao valor inicial.

Como podemos ver o efeito de capitalização, ou seja, o resultado de reinvestir anualmente os rendimentos gerados pelo investimento efetuado, gera um crescimento acelerado do nosso investimento inicial. Em 20 anos, o resultado é praticamente o dobro daquele alcançado tendo como base os juros simples, ou seja, o não reinvestimento dos juros.

Com este exemplo conseguimos realçar a importância de termos a matemática financeira do nosso lado e aproveitarmos as maravilhas da capitalização. Quando preparamos um plano de poupança temos de ter este e outros conceitos fundamentais em consideração como a taxa de rentabilidade esperado, o risco associado, a diversificação, o prazo de investimento e que tipos de instrumento vamos utilizar para materializar a poupança.

Mas há sempre uma verdade inconveniente para a qual devemos estar preparados – podemos dar e receber todo o conhecimento do mundo, mas vamos continuar a tomar decisões erradas. O conhecimento não é a única variável necessária para mudar o nosso comportamento. Sabemos que o açúcar ou o álcool não são bons para nós, mas continuamos a consumi-los. É que a componente emocional é mais difícil de corrigir. São erros e más decisões que resultam de raciocínios baseados em sentimentos, impulsos ou intuição.

Na poupança, ter consciência das nossas limitações e fraquezas é essencial para mantermos o foco e a disciplina. Desde logo sermos pacientes e definir uma nova rotina: pay yourself first!

Vítor é um CFA® Charterholder, empreendedor, melómano e com um sonho de construir um verdadeiro ecossistema de investimento e planeamento financeiro ao serviço das famílias e organizações.

+351 939873441 (Vítor Mário Ribeiro, CFA)

- Chamada para rede móvel nacional

+351 938438594 (Luís Silva)

- Chamada para rede móvel nacional

A Future Proof é um agente vinculado do Banco Invest, S.A. registado na CMVM.