Uma filosofia de Investimento Future Proof

Mais do que correr atrás de retornos, a Future Proof tem como filosofia de investimento ajudar o investidor a tomar decisões de investimento tendo em consideração os seus objetivos, a sua tolerância ao risco e as suas preferências e restrições.

Neste artigo, abordamos:

- Política de Investimento

- A proposta de valor do Financial Advisor

- Regras para selecionar um Financial Advisor

- Goals-based advice

POLÍTICA DE INVESTIMENTO

A abordagem ao investimento, alinhada com o investidor e baseada nos seus objetivos, tolerância ao risco, preferências e restrições, passa por 3 fases: Planeamento, Execução e Feedback.

- Na fase de planeamento devem ser recolhidas as informações sobre o investidor, os seus objetivos e preferências, o património (capital humano e financeiro). Em termos de preferências e restrições destacamos a liquidez, o tempo ou horizonte temporal de investimento, a situação fiscal, o enquadramento regulatório e outras circunstâncias únicas que podem afetar o plano de vida do investidor. Também nesta fase projetamos e analisamos os dados sobre o ambiente económico e de mercado. Esta análise é feita tendo em consideração o horizonte temporal de investimento do investidor.

- A fase seguinte é a execução. Passamos à construção efetiva da carteira de investimento e à resposta às questões de onde investir e como investir. Utilizamos modelos de otimização, simulação, comparação e análise para a seleção dos ativos de investimento adequados ao investidor.

- Por fim, a fase de feedback, é a fase onde se avalia a performance. Monitorizamos os objetivos definidos, procede-se ao rebalanceamento da carteira e, caso necessário, à revisão da Política de Investimento.

A política de investimento é o documento onde se sistematiza esta abordagem personalizada e no qual se define a relação do investidor com o financial advisor e outros intermediários financeiros.

É neste documento ou declaração onde são estabelecidos os objetivos, a tolerância ao risco e as caraterísticas pessoais do investidor, garante clareza na comunicação e nas expectativas e benefícios para as partes envolvidas.

A filosofia de investimento da Future Proof está também alicerçada no compromisso ético. Os profissionais da Future Proof atuam em conformidade com o Código de Ética e Padrões de Conduta Profissional do Programa CFA, a mais reconhecida certificação na área financeira a nível internacional.

Numa indústria carregada pela complexidade e até opacidade pugnamos por valores e compromissos éticos inquebráveis: confiança, competência e transparência.

A PROPOSTA DE VALOR DO FINANCIAL ADVISOR

O papel do financial advisor está a mudar rapidamente. Se noutros países, onde os índices de literacia financeira são mais elevados, o financial advisor é figura presente ao lado de muitos investidores, famílias e organizações, em Portugal está agora a ganhar importância.

Além das competências técnicas específicas muito exigentes, o Financial Advisor do futuro deve ter também capacidade de adaptação e comunicação e um compromisso ético inabalável. Uma visão holística da economia mundial e da sociedade, compreender as tendências e as especificidades de cada investidor com o foco na digitalização, transparência em relação a reguladores e intermediários financeiros e orientado para a personalização.

Neste artigo no blog Collaborative Fund, Morgan Housel refere que as pessoas continuam a cometer os mesmos erros de há séculos, crise após crise, a par dos perigos de erros comportamentais como o excesso de confiança.

Por isso, mais do que um gestor de ativos ou um gestor de retorno, o Financial Advisor deve ser hoje um gestor de risco e um aliado do investidor, comprometido com o seu plano.

O Financial Advisor deve fazer sobressair o papel do investidor como principal gestor e interessado no seu património e no seu plano de investimento.

A proposta de valor do Financial Advisor inclui as seguintes ações:

- Ajudar na criação do plano financeiro de longo prazo com foco no serviço e não no produto;

- Coaching comportamental e financeiro, mantendo o rigor e a disciplina ao plano de investimento;

- Elaborar a alocação estratégica de ativos adequada a cada investidor;

- Controlar os custos de implementação da estratégia;

- Localização e fiscalidade dos investimentos;

- Assegurar o rebalanceamento da carteira de investimento;

- Integração e reporting da carteira de investimento face ao plano definido.

Um whitepaper de 2019 da Vanguard aponta que a capacidade do advisor para ajudar os investidores a evitarem erros comportamentais como a visão de curto prazo e o foco nas rentabilidades do passado, pode representar mais 2 pontos percentuais por ano no retorno de um portefólio no longo prazo.

ENTÃO E QUAIS AS REGRAS DE OURO QUE DEVEMOS TER PARA SELECIONAR UM FINANCIAL ADVISOR?

Primeiro devemos pensar se precisamos de um consultor financeiro e se sim, quais os serviços que precisamos.

Há investidores que são solitários e conseguem desenvolver todo o trabalho sozinhos, mas a grande maioria não. Há investidores que precisam de mais apoio na definição da estratégia de investimento, outros na seleção de alternativas mais baratas e eficientes em termos fiscais, outros como suporte para o cumprimento do plano de investimento definido.

Depois devemos selecionar o tipo de consultor e determinar o que podemos pagar. Há financial advisors ligados a outros intermediários financeiros, como o caso dos agentes vinculados (a Future Proof é um agente vinculado do Banco Invest). Também existem sociedades de consultoria para investimento, sociedades gestoras de património e outros intermediários que prestam serviços de investimento, que podem ser consultados aqui e aqui.

Procure referências ou notícias sobre a empresa de investimento e os seus profissionais e nos próprios reguladores, verificando sempre as credenciais do consultor financeiro.

Depois agende uma reunião e vá preparada com as questões mais relevantes para o seu plano financeiro de longo prazo.

GOALS-BASED ADVICE

Resumindo todas estas características do financial advisor, assumimos uma filosofia de investimento “goals-based”.

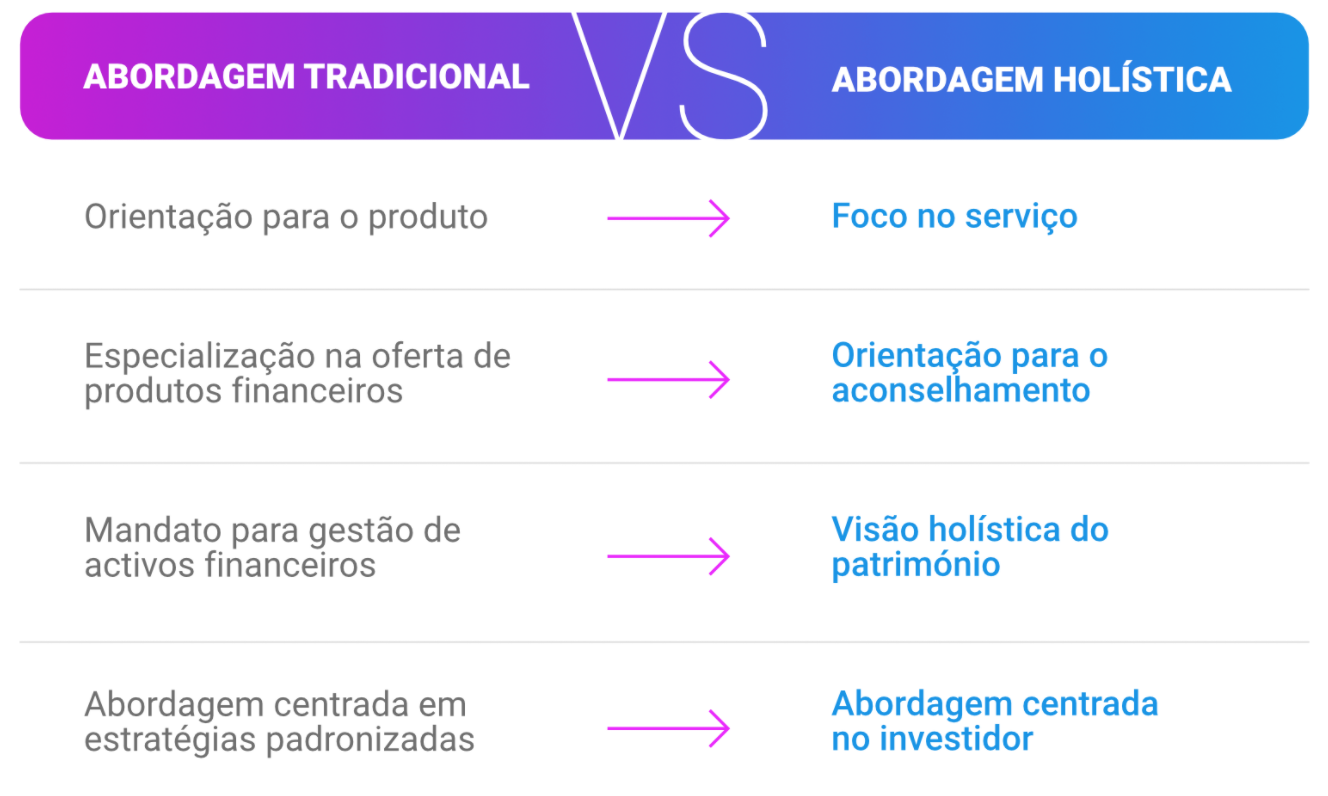

Num ambiente de mercado muito focado no produto e na oferta (product-driven advice), acreditamos que a filosofia mais alinhada com o investidor é o aconselhamento baseado em objetivos e metas a atingir.

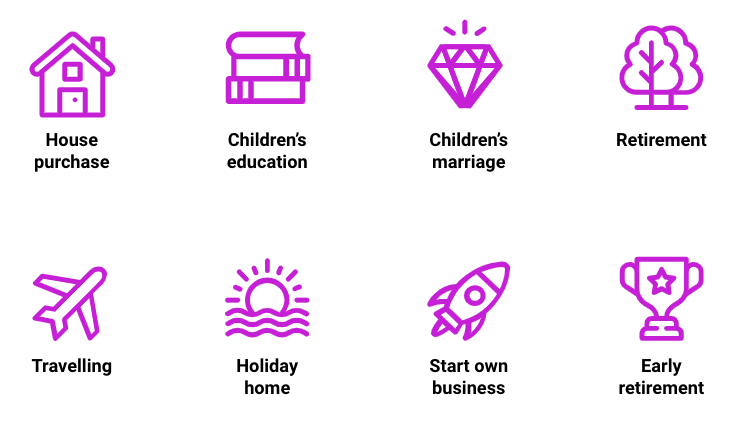

O planeamento financeiro baseado em objetivos - goals-based advice - permite ao investidor definir múltiplos objetivos financeiros ao longo de vários horizontes temporais de investimento ao mesmo tempo que a construção da carteira de investimento é orientada para cada um destes objetivos.

Definir metas torna os investidores menos propensos a reagir às variações de mercado. Se estamos a trabalhar em direção a uma meta ou objetivo, e não na busca de retornos para bater o mercado ou um benchmark, a tomada de decisões precipitadas e com base emocional reduzem-se substancialmente.

Por isso, para nós, e tal como muito bem resumido por Daniel Kahneman, um advisor deve ser uma pessoa que gosta do investidor e não se importa com os seus sentimentos. Todos estes fatores moldam uma filosofia de investimento Future Proof.

Vítor é um CFA® Charterholder, empreendedor, melómano e com um sonho de construir um verdadeiro ecossistema de investimento e planeamento financeiro ao serviço das famílias e organizações.

+351 939873441 (Vítor Mário Ribeiro, CFA)

- Chamada para rede móvel nacional

+351 938438594 (Luís Silva)

- Chamada para rede móvel nacional

A Future Proof é um agente vinculado do Banco Invest, S.A. registado na CMVM.