Património Individual: uma abordagem comportamental

Sabe o valor do seu património individual? Conhecer o património, o capital humano e financeiro, aliado ao perfil situacional e psicológico de cada investidor, é fundamental para um plano financeiro de sucesso.

Neste artigo, abordamos:

- Património individual;

- Medida e fonte de riqueza;

- Fase da Vida;

- Concentração de ativos;

- Capital humano e capital financeiro;

- Perfil psicológico;

- Conclusão.

Património individual

O património entende-se como o conjunto de ativos, financeiros e não financeiros, tendo ainda em consideração o endividamento. Numa definição mais abrangente pode ainda incluir os rendimentos esperados e as despesas e responsabilidades assumidas.

Nos últimos anos o aconselhamento e a gestão de património têm ganhado cada vez mais relevância. Principalmente devido à complexidade e à grande amplitude de preocupações e preferências que influenciam o processo de tomada de decisão de cada investidor.

Por isso, definimos a gestão de património como a atividade de aconselhamento para investimento que, combinada com outros serviços e produtos financeiros, tem como propósito fazer crescer o património de forma holística, proteger os ativos desse património e gerir o risco individual de cada investidor.

O serviço de aconselhamento e gestão de património tem como propósito ajudar cada investidor a responder à pergunta de “como investir dinheiro para atingir os meus objetivos de acordo com as minhas preferências e restrições”.

"AJUDAR UM INVESTIDOR A GERIR O SEU PATRIMÓNIO É UMA ATIVIDADE DE GRANDE RESPONSABILIDADE E MARCADAMENTE COMPORTAMENTAL, ONDE O PERFIL SITUACIONAL E PSICOLÓGICO DO INVESTIDOR SURGEM COMO ELEMENTOS FULCRAIS NO PROCESSO DE COMO INVESTIR DINHEIRO."

Medida e fonte de riqueza

Conhecer o património é também saber como foi construído e qual a sua ordem de grandeza. Devemos por isso fazer as seguintes questões:

- O património detido resulta de herança?

- Resulta do trabalho e de poupança sistemática de longo prazo?

- O património atual é suficiente para satisfazer as necessidades futuras?

- Depende (o investidor) da evolução das aplicações financeiras para manter o estilo de vida?

A resposta a estas e outras questões são alguns dos recursos com que vamos trabalhar para construir um plano financeiro ajustado e adequado a cada investidor.

Fase da vida

Da mesma forma, é importante também sabermos qual a fase da vida em que nos encontramos. Tendo como base 4 fases (fundação, acumulação, manutenção e distribuição), a forma como construímos e gerimos o nosso património é totalmente diferente em cada uma delas.

Estas fases pelas quais passam todos os investidores têm em comum o recurso limitado que é o tempo, um dos fatores mais importantes na construção de um plano financeiro de sucesso. Nunca foi tão importante começar cedo a atividade de poupança e investimento. E começar cedo, além de significar começar antes mesmo da vida adulta, significa também começar agora e não amanhã e aplica-se a qualquer pessoa em qualquer fase da vida.

Concentração de ativos

Conhecer e avaliar o património torna-se também vital para perceber o grau de concentração do mesmo ou quais os ativos que podemos considerar mais ou menos importantes.

No caso de empresários e empreendedores, é muito comum o património estar concentrado em um ou poucos ativos através, por exemplo, de uma participação numa empresa. Mas os demais investidores podem também ter posições concentradas como por exemplo em imóveis.

A certa altura é necessário avaliar esta posição concentrada, monetizá-la (transformá-la em dinheiro) ou até definir estratégias de proteção.

Podem estar em causa objetivos de diversificação, de sobrevivência financeira no caso de termos maior longevidade e até de transferência de património entre gerações.

Capital humano e capital financeiro

Na avaliação do nosso património e na construção do balanço holístico devemos considerar ainda estas duas dimensões: capital humano e capital financeiro.

- O capital humano define-se como o valor atual dos rendimentos futuros provenientes do trabalho ou da atividade profissional exercida;

- O capital financeiro é constituído pelo património mais físico como dinheiro, imobiliário, carros, investimentos financeiros, ouro, criptomoedas, arte, entre outros.

Ter em consideração estas duas dimensões permite-nos ter uma visão mais clara do valor líquido atual do património.

Perfil psicológico

Em modelos tradicionais de tomada de decisão, assumimos que os investidores:

- São avessos ao risco;

- Têm expectativas racionais;

- Têm uma visão integrada dos seus ativos e património.

Mas, na realidade, os investidores:

- São mais avessos à perda;

- Demonstram ter expectativas enviesadas (ou desadequadas);

- Têm uma visão segregada de cada ativo que compõe o seu património.

A nossa personalidade e o nosso comportamento influenciam a nossa tomada de decisão. Sabendo isso previamente, será mais fácil atenuar essas implicações e ajustar todo o nosso plano. Esta tendência de analisarmos o perfil psicológico quando falamos de dinheiro e investimentos é hoje vista como essencial para a gestão de património individual ou familiar.

Para esta evolução contribuíram os trabalhos de investigadores como Richard Thaler, Daniel Kahneman ou Amos Tversky que, de certa forma, ajudaram a fundar as finanças comportamentais.

Esta evolução é notória quando verificamos a necessidade de preenchermos um questionário de perfil de risco para fazermos um investimento financeiro. Esse questionário avalia variáveis como a estabilidade, experiência e conhecimento financeiro, os objetivos de investimento, a tolerância ao risco e o horizonte temporal. O resultado das respostas ao questionário atribui um dos seguintes perfis de risco: muito conservado, conservador, moderado ou dinâmico.

A par desta avaliação consideramos também muito importante sabermos o nosso tipo de personalidade quando somos confrontados com a tomada de decisão em contexto de investimento.

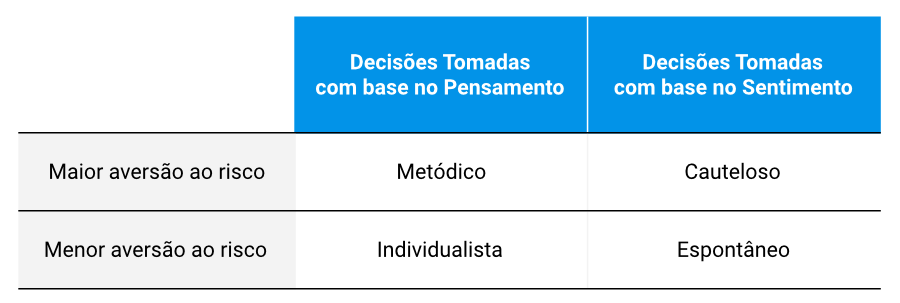

Existem várias abordagens; mas neste artigo vamos destacar o trabalho desenvolvido pelo CFA Institute que compara as atitudes face ao risco e os estilos de cada investidor na tomada de decisão entre vários tipos de personalidade.

Qual é o seu tipo de personalidade enquanto investidor? Cauteloso, metódico, espontâneo ou individualista?

- O investidor cauteloso geralmente é avesso a perdas potenciais, por isso procuram investimentos com baixa volatilidade e com baixa probabilidade de perda do capital investido. Apesar de não gostarem de tomar decisões também são relutantes em procurar aconselhamento profissional;

- O investidor metódico baseia-se em factos. Segue analistas de mercado e até fazem pesquisas sobre estratégias de investimento. Procuram sempre mais e melhor informação. São disciplinados e menos emocionais do que a média;

- O investidor espontâneo está constantemente a reajustar as suas posições de investimento. Temem uma consequência negativa em cada notícia ou nova informação no mercado e por isso fazem demasiado trading (transações de compras e vendas de títulos). Tendem a duvidar do aconselhamento financeiro e da ajuda do consultor na tomada de decisão. Revelam uma rentabilidade abaixo da média devido às constantes comissões sobre transações. Confiam no “feeling” e são rápidos a tomar decisões. Estão mais preocupados no facto de poderem estar a perder uma oportunidade de investimento do que em compreender o nível de risco da sua carteira;

- O investidor individualista é o grupo do investidor do-it-yourself. Têm uma abordagem autónoma ao investimento. Procuram informações em diversas fontes e analisam-na em detalhe. Não têm receio em tomar uma decisão pois trabalham arduamente. Demonstram confiança em atingir os seus objetivos de longo prazo.

Conclusão

As pessoas estão numa fase relativamente pessimista. São muitas as notícias que evidenciam medo, insegurança e desconfiança em relação ao futuro. Mas a atividade de investir é, por si só, uma atividade otimista. É otimista porque acreditamos que amanhã o mundo vai estar melhor, vai estar mais desenvolvido e vamos viver melhor.

E quando referimos investir, podemos estar a falar da criação de uma empresa, da compra de um terreno, da subscrição de um PPR ou na aquisição de um lote de ações de uma empresa de referência no mercado de capitais. Até o próprio trabalho deve ser visto como investimento. Do seu exercício recebemos um juro ou dividendo (rendimento) com o qual podemos poupar e consumir.

Conhecer o património e o nosso perfil psicológico é uma atitude transversal a qualquer pessoa, desde o normal trabalhador, até à empresária, passando por empreendedoras e business angels, e pelo estudante ou reformado.

Com esta informação vamos conseguir ajudar a tomar decisões e responder melhor à pergunta: como investir dinheiro. Para isso servimo-nos do mercado financeiro, que é a nossa máquina de atualização de expectativas. Sendo o local onde investidores e negócios à procura de capital se encontram para ambos satisfazerem os seus objetivos, o mercado financeiro é um indicador avançado do mundo no futuro.

Vítor é um CFA® Charterholder, empreendedor, melómano e com um sonho de construir um verdadeiro ecossistema de investimento e planeamento financeiro ao serviço das famílias e organizações.

+351 939873441 (Vítor Mário Ribeiro, CFA)

- Chamada para rede móvel nacional

+351 938438594 (Luís Silva)

- Chamada para rede móvel nacional

A Future Proof é um agente vinculado do Banco Invest, S.A. registado na CMVM.