A Economia e os Mercados Financeiros

Peter L. Bernstein escreveu um dia que a lei fundamental do investimento é a incerteza em relação ao futuro. Uma espécie de “só sei que nada sei”.

Contudo, desenvolver previsões em relação ao futuro é essencial pois quase todas as decisões de investimento são tomadas com base em expectativas. Nomeadamente as expectativas em relação à economia, que derivam de e influenciam as expectativas em relação ao retorno e risco das diversas classes de ativo, e os fatores e eventos que podem vir a afetar as avaliações.

A economia é uma ciência social que teoriza sobre o comportamento de indivíduos e organizações. Podemos dizer que os mercados financeiros são uma disciplina da economia que possibilita aos indivíduos, grupos e organizações transacionar e especular sobre os recursos escassos existentes e a produzir nessa economia no futuro.

Desenvolver a estrutura de indicadores que vão constituir as nossas expectativas é um processo fundamental para definir a alocação de ativos apropriada e adequada a cada investidor.

Correlação e causalidade

A nossa natureza leva-nos a juntar informação e a ver padrões, justificando a nossa opinião com a informação que a suporta. Um traço de personalidade conhecido como viés de confirmação.

Por exemplo, lançar a moeda ao ar. Racionalmente aceitamos que os eventos, cara ou coroa, são independentes e que têm a mesma probabilidade, independentemente do número de vezes que a lançarmos. Contudo, também vemos esses eventos como sequências, fazendo falsas correlações mentais entre eventos aleatórios. Vemos o passado como um prenúncio do futuro, pensando que da próxima vez é que vai sair cara.

Normalmente cometemos erros quando assumimos uma determinada correlação como certa, mas que, na realidade, não existe ou é baixa. Uma espécie de ilusão. Estamos tão habituados a falar da relação entre determinadas variáveis que nem questionamos o seu fundamento ou a sua real causalidade.

Num contexto de tomada de decisões de investimento estes erros podem significar não cumprir o objetivo traçado.

A relação entre mercado financeiro e economia

A relação entre mercados financeiros e economia é daquelas intuições que parece mais do que aquilo que realmente é. Certamente que existe relação entre economia e mercados financeiros. Estão interligados. Mas há uma diferença principal: o tempo.

Neste trabalho do Research Institute do Credit Suisse, os autores, Elroy Dimson, Paul Marsh, e Mike Staunton, escrevem que a “tomada de decisão dos investidores tende a antecipar as circunstâncias futuras da economia e as evidências empíricas apoiam essa afirmação. As flutuações do mercado de ações preveem mudanças no PIB, mas movimentos no PIB não preveem retornos do mercado de ações.”

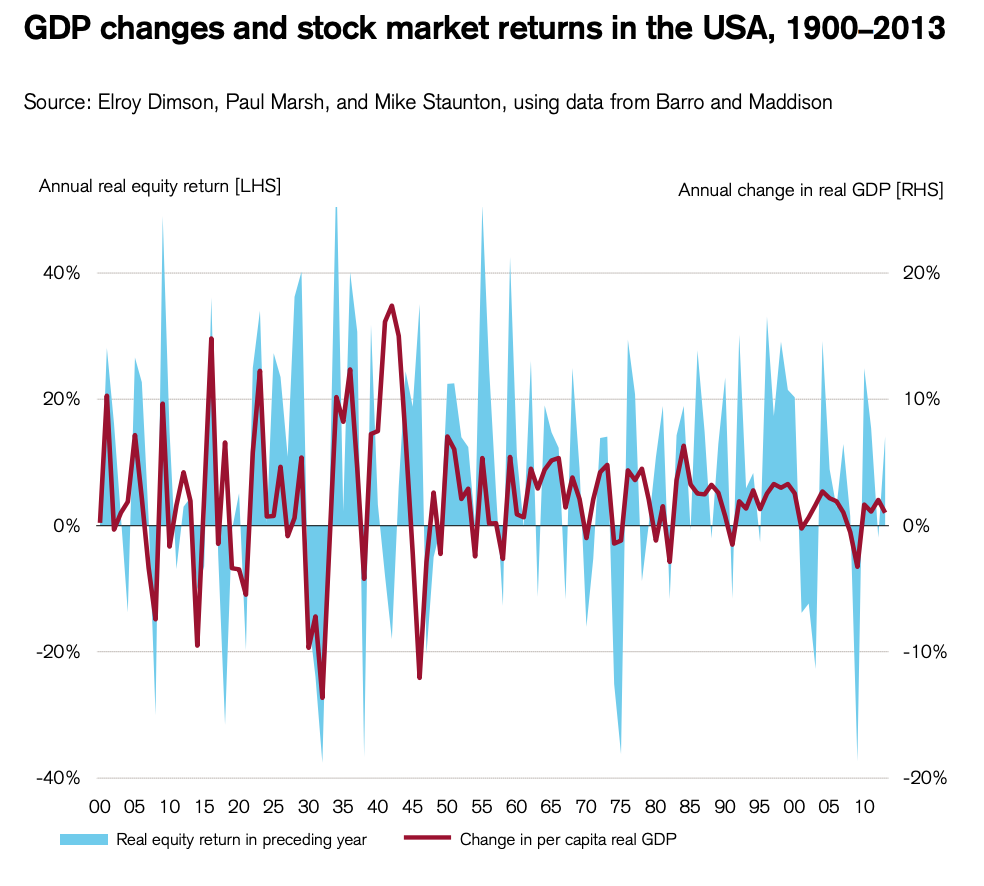

O gráfico a seguir traça o comportamento das variações anuais no PIB real per capital a par dos retornos reais anuais do mercado americano no ano anterior.

O trabalho já citado, e sobre o gráfico acima, indica que “há uma correspondência entre as medidas analisadas. A correlação entre elas é 0,46. Parece que notícias favoráveis em relação à economia tendem a acompanhar o desempenho favorável das ações. No entanto, o fator tempo neste gráfico demonstra que os retornos do mercado de ações num determinado ano estão correlacionados com melhorias no PIB no ano seguinte - não no mesmo ano. Na verdade, a correlação entre o retorno real das ações americanas e as variações no PIB real per capita no mesmo ano, é essencialmente zero (0,06). Ou seja, não há correlação.

Por isso, é possível os mercados de capitais estarem a ter um desempenho mau no meio de um crescimento económico robusto ou vice-versa. Basta que as perspetivas económicas sejam de desaceleração ou de crescimento mais fraco.

Tal como referia Damodaran, os mercados financeiros são autênticas máquinas de previsão, que nos fornecem o valor atual de um serviço ou de um produto, de um setor ou de uma região num dado momento. Acrescentaria que além de máquinas de previsão, os mercados financeiros são máquinas de inteligência emocional. Dissociar a evolução de um índice, ou de um título, de sentimentos como o medo ou a confiança, da capacidade de motivação ou de influência, é não perceber a essência do comportamento humano.

Os mercados financeiros e, mais concretamente os mercados de capitais, são um dos principais indicadores económicos avançados (leading indicators). São um mecanismo de antecipação daquilo que poderá acontecer na economia no futuro.

O mercado acionista move-se mais depressa e em antecipação à própria reação da economia que, entretanto, vai retomar e vai criar empregos, mas cujo crescimento só se vai sentir à frente no tempo.

É claro que há muitos outros fatores que influenciam a evolução dos mercados financeiros, como a política fiscal e monetária, a confiança dos investidores ou resultados esperados das empresas, mas esta diferença temporal é importante: o mercado tende a antecipar aquilo que será a evolução económica no futuro.

Capitalização de mercado e PIB

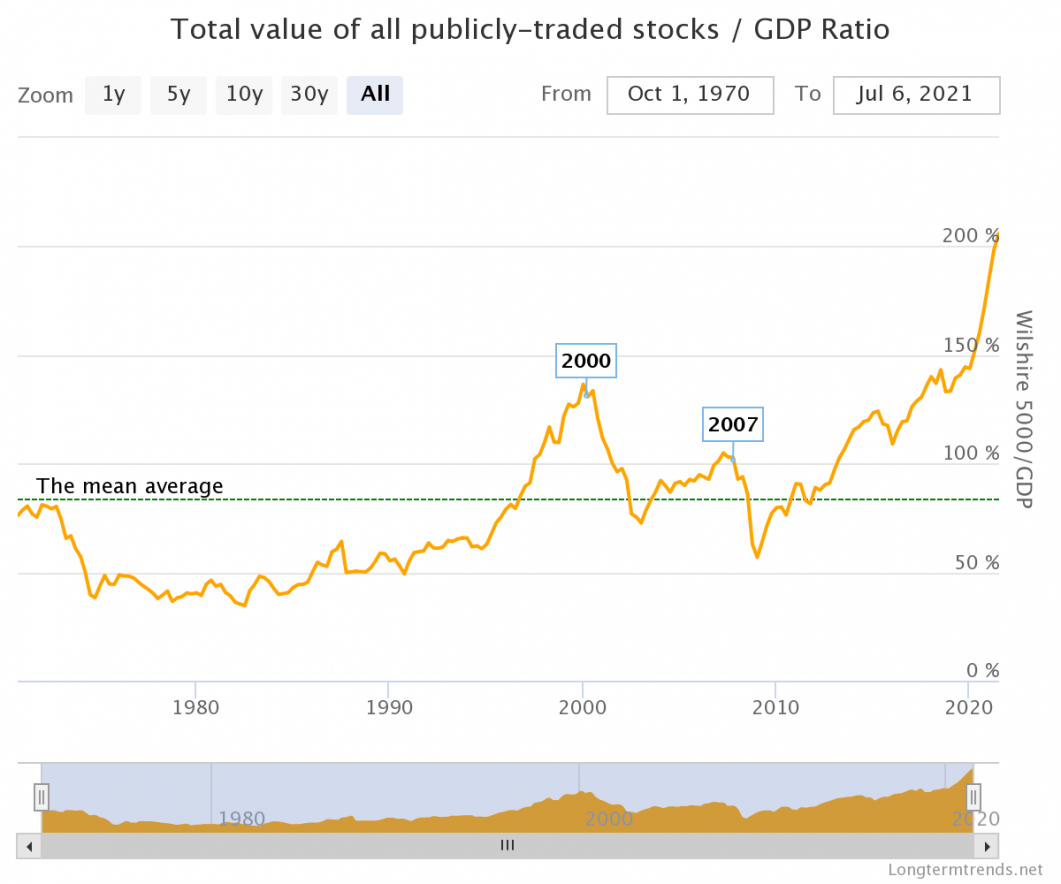

Ao falarmos sobre as diferenças entre mercados financeiros e economia ressalta desde logo um rácio tão apreciado ao longo de décadas: Market Cap to GDP - a capitalização de mercado em percentagem do PIB.

Este rácio, conhecido e popularizado como Buffett Indicator, é um indicador de longo prazo para o mercado acionista e é visto como uma forma de perceber como estão as avaliações de mercado num dado momento face aos fundamentais económicos. Assim, deveríamos esperar um crescimento similar no mercado acionista (numa perspetiva de retorno total, preço e dividendos) e no PIB real (ajustado à inflação).

Verifica-se um claro desalinhamento da relação entre as variáveis. Podemos dizer que o mercado está sobrevalorizado. Mas também induzir que as variáveis económicas como as taxas de juro, a inovação ou a taxa de inflação, podem justificar esta discrepância. Além do fator temporal, já explicado acima.

Há cada vez mais críticas na utilização de certas medidas estatísticas e económicas como o PIB, por já não estarem a conseguir captar tão bem o verdadeiro estado da economia.

O PIB ignora por exemplo o lazer, a felicidade, o trabalho doméstico, a flexibilidade do mercado de trabalho. Ignora a distribuição da riqueza, numa altura em que cresce a desigualdade. Ignora o ambiente, a sustentabilidade, a inovação, a educação. Ignora a produção de dados pessoais. Ignora a desintermediação via digital, ignora a economia partilhada ou até a economia de produção de bens digitais a partir de casa como a produção de conteúdos para blogs, vídeos, os serviços médicos ou software open source. Muitas destas atividades até são atividades de preço zero. Por isso, teremos de concluir que a macroeconomia ainda não terá conseguido sistematizar a economia do futuro.

No fundo, medimos a economia com conceitos e métodos dos anos 40 do século passado. Com tanta dívida, baixa produtividade e alta desigualdade, a economia e sociedade evoluíram e tornaram-se demasiado complexas para serem resumidas numa medida como o PIB.

O PIB, e outros indicadores económicos como a inflação, a taxa de desemprego, ou a dívida em percentagem do PIB, são absolutamente essenciais num processo de análise e fazem parte da matriz de informação a produzir. Mas outras métricas e indicadores devem ser considerados para complementar a análise e o processo de tomada de decisão.

O número de utilizadores, a escalabilidade, a felicidade, a sustentabilidade e responsabilidade social, são fatores preponderantes nos novos negócios e nas boas histórias de investimento. Serão o futuro? Nem todas. Cabe a cada investidor fazer o trabalho de casa e decidir o melhor caminho a trilhar para atingir os seus objetivos. A economia, com ou sem PIB, continuará a fazer o seu caminho paralelo na procura do bem-estar individual e enquanto sociedade.

As grandes empresas da atualidade dependem menos dos ativos tangíveis e dos recursos humanos e mais de conceitos como marca, utilizadores, fórmulas, algoritmos, softwares, propriedade intelectual.

Este modelo torna as empresas mais leves e flexíveis, mais abertas ao mundo (escaláveis), mas também mais instáveis do ponto de vista contabilístico. Por exemplo, quando analisamos o balanço e o valor contabilístico da empresa e o seu valor de mercado, verificamos enormes diferenças. São empresas com ativos invisíveis, que não estão nos seus balanços, mas dos quais se esperam que venham a gerar elevados rendimentos futuros. Há uma clara correlação entre ativos invisíveis ou intangíveis e a capitalização de mercado dessas empresas.

A influencia desta relação na tomada de decisão

Se o mercado acionista está a subir significa que as empresas estão a melhorar as suas expectativas de resultados o que implica mais vendas, mais salários, mais impostos, mais investimento e, por fim, mais crescimento económico. Os mercados de capitais transacionam suportados nos cash-flows esperados das empresas que compõem o tecido económico e refletem também o ambiente macroeconómico ainda que em diferentes momentos no tempo.

É importante o foco no futuro. A nossa carteira está a ser construída e gerida para o futuro, não para o passado. Queremos formar expectativas sobre ativos, classes de ativos, setores, indústrias, regiões e empresas que vão prosperar no futuro e que vão gerar valor aos investidores.

Os movimentos do mercado refletem os nossos comportamentos. E da história é isto que podemos tirar. Uma certa previsibilidade no nosso comportamento. Esses erros, sentimentos e essas emoções vão estar lá, sempre.

Por isso, o resultado da nossa carteira no futuro é totalmente dependente da nossa tomada de decisão em contexto de risco esperado e não nos retornos passados.

Assim, se um investidor definiu determinadas classes de ativo na sua política de investimento, deve reunir a informação necessária para formular as expectativas de longo prazo em relação ao retorno e ao risco dessas classes de ativo.

A frase final é conhecida: A rentabilidade histórica não é garantia de resultados positivos no futuro.

Vítor é um CFA® Charterholder, empreendedor, melómano e com um sonho de construir um verdadeiro ecossistema de investimento e planeamento financeiro ao serviço das famílias e organizações.

+351 939873441 (Vítor Mário Ribeiro, CFA)

- Chamada para rede móvel nacional

+351 938438594 (Luís Silva)

- Chamada para rede móvel nacional

A Future Proof é um agente vinculado do Banco Invest, S.A. registado na CMVM.