Porque o mercado accionista não é a minha maior preocupação (para já)

Nota: Podem e devem clicar nos gráficos se os quiserem ver em dimensão grande

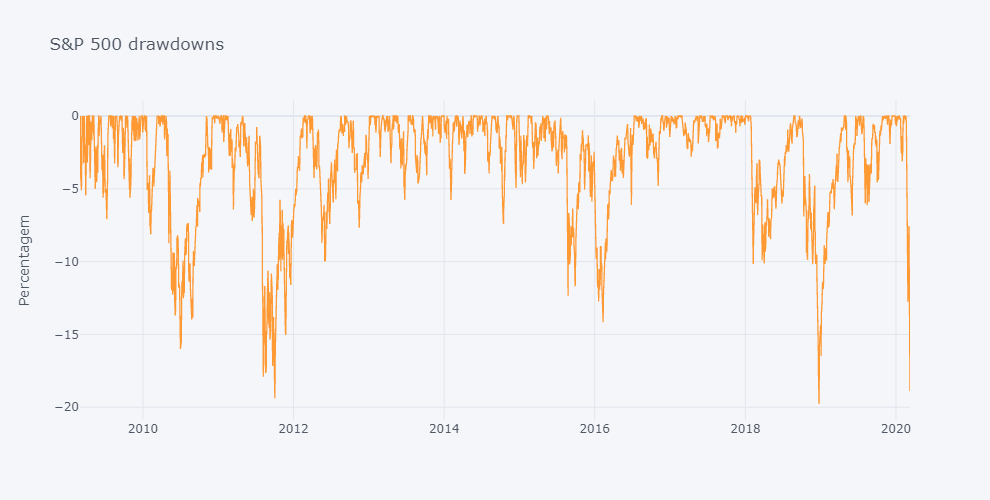

A queda abrupta do mercado acionista nestas últimas 3 semanas é, naturalmente, algo que tem deixado muita gente apreensiva. Mas, como podem ver no gráfico abaixo, não é uma queda anormal em termos de profundidade. Temos uma queda destas semi-regularmente, e a mais recente foi apenas há cerca de ano e meio, no final de 2018.

Houve, desde o início deste Bull Market, em Março de 2009, pelos menos 4 quedas relativamente intensas:

- - Verão de 2010 (pensava-se que ia haver um 'Double dip'/dupla recessão);

- - Verão/Outono de 2011 (crise europeia);

- - Verão de 2015/Início de 2016 (crise na China);

- - Inverno 2018 (Guerra comercial China/EUA).

Estou certo que se pesquisarem no google vão encontrar notícias a "prever" a próxima calamidade em qualquer destas alturas. Desde o "vamos ter outro 2008", ao "fim do euro".

Este tipo de quedas é natural no mercado acionista e é algo que devemos esperar. Não é uma questão de SE mas QUANDO. Para já, o S&P 500 não entrou em valores considerados Bear Market (queda superior a 20%)

Abstraindo-nos um pouco do que se tem passado e olhando com calma para o gráfico de drawdowns acham esta queda recente significativamente mais intensa que outras equivalentes nos últimos 10 anos?

A verdade é que durante este período o S&P 500 foi dos cerca de 700 pontos aos 3300, tendo mais do que quadruplicado. Não quero com isto dizer que esta queda vai ter recuperação rápida como as outras. Isso ninguém sabe. Mas, para já, esta queda está bastante em linha com quedas que o S&P tem com alguma regularidade.

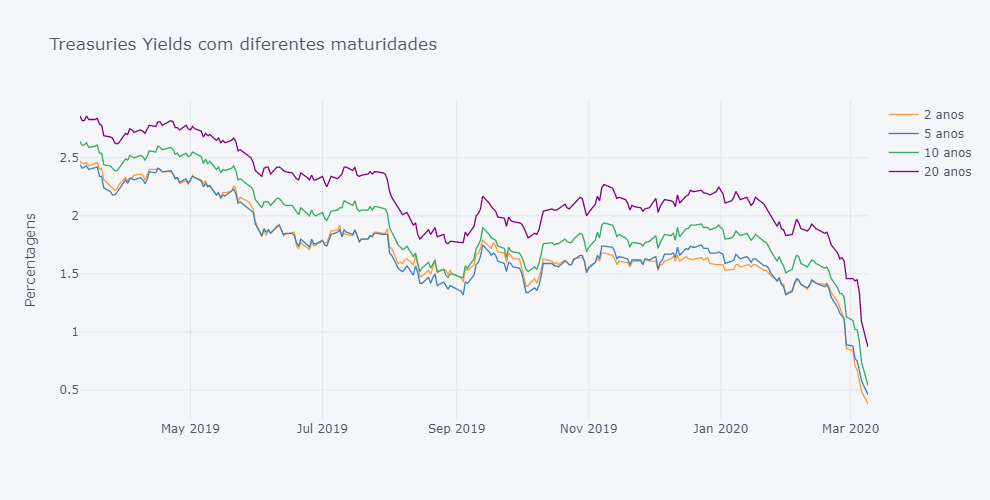

Mas o que realmente me preocupa é a subida dos preços das obrigações, nomeadamente das treasuries de longo prazo. Esta subida das obrigações governamentais americanas é consequência de uma queda vertiginosa das yields.

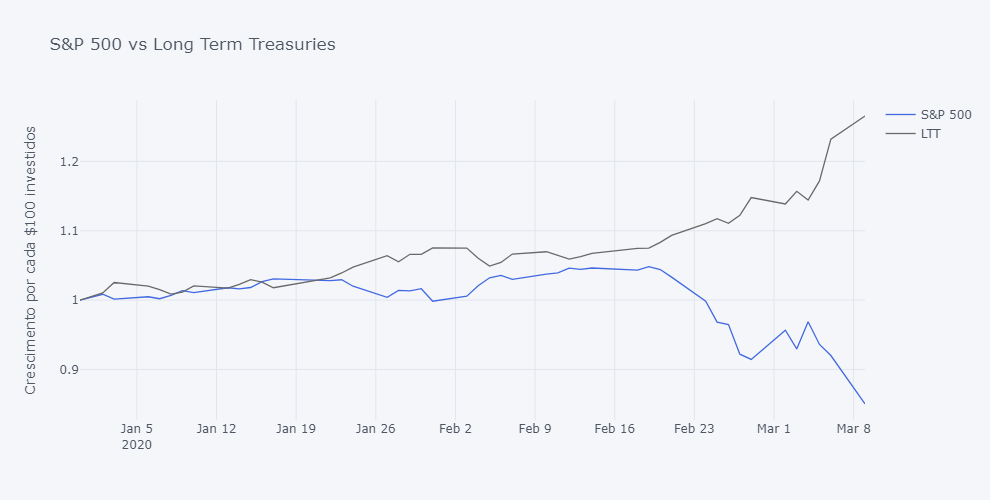

Isto levou a uma forte subida das treasuries, principalmente as de longo prazo (quando maior a maturidade maior a volatilidade das obrigações). Estas obrigações apresentam já retornos YTD (desde o início do ano) superiores a 20%, virtualmente contrariando o comportamento do S&P, com o qual têm correlação negativa.

Estas obrigações apresentam já retornos YTD (desde o início do ano) superiores a 20%, virtualmente contrariando o comportamento do S&P, com o qual têm correlação negativa.

Apesar da queda do mercado acionista poder continuar, pessoalmente penso que o impacto será limitado nos retornos de longo prazo das acções . Contudo, o mesmo já não se pode dizer das baixas taxas de juro das obrigações, que terão um impacto negativo nos retornos a longo prazo. As expectativas de retornos futuros a médio/longo prazo das obrigações diminuiu significativamente face ao início do ano.

Claro que me sinto apreensivo quando o mercado acionista cai 7% num dia, mas fico ainda mais preocupado quando vejo taxas de rentabilidades de obrigações a 20 anos a rondar os 1%. As obrigações governamentais europeias estão negativas há algum tempo, mas as treasuries têm resistido a essa "tentação". Até quando? O mercado obrigacionista desconta já uma descida de taxa de juro de 50 pontos base a 18 de Março como sendo o mais provável e posteriormente um continuar da política monetária acomodatícia.

Sendo o meu foco o longo prazo sinto nesta altura maior preocupação com o retorno (ou ausência dele) no mercado obrigacionista do que com a volatilidade recente do mercado acionista.

Para finalizar deixo a disparidade, visível principalmente após 19 de Fevereiro deste ano, da performance do S&P 500 (representando o mercado acionista) e do S&P U.S. Treasury Bond 20+ Year Index (representando o mercado de treasuries de longo prazo) neste ano de 2020. Ironicamente estou mais preocupado com aquela subida de 25%+ YTD (das treasuries de longo prazo) do que da queda de 15% YTD (do S&P 500).

Licenciado em Economia (2006) e pós-graduado em Finanças pela Universidade Católica do Porto (2010), apercebeu-se, mais tarde, que partilhava o mesmo entusiasmo por programação.

+351 939873441 (Vítor Mário Ribeiro, CFA)

- Chamada para rede móvel nacional

+351 938438594 (Luís Silva)

- Chamada para rede móvel nacional

A Future Proof é um agente vinculado do Banco Invest, S.A. registado na CMVM.